Balances y objetivos: índice de contenidos

-

Análisis contable

-

Situación patrimonial

-

Análisis de porcentajes

-

-

Fondo de maniobra

-

Endeudamiento y fondos propios

-

Situación financiera a corto

-

Ratios a corto

-

Generación de recursos

1. Análisis Contable

El análisis contable es el conjunto de técnicas que permiten interpretar la información contenida en los estados financieros de una empresa, con el objetivo de evaluar su situación económica, financiera y patrimonial.

Los estados financieros son documentos que reflejan la situación económica y financiera de una empresa en un momento determinado. Los principales estados financieros son el balance de situación, la cuenta de pérdidas y ganancias, el estado de cambios en el patrimonio neto y el estado de flujos de efectivo.

El análisis contable se basa en el estudio de los datos contenidos en los estados financieros. Para ello, se utilizan una serie de técnicas, como el análisis horizontal, el análisis vertical, el análisis de ratios y el análisis de tendencias.

El análisis horizontal consiste en comparar los datos de un estado financiero a lo largo del tiempo. El análisis vertical consiste en analizar la estructura de un estado financiero, comparando los distintos componentes entre sí.

El análisis de ratios consiste en calcular ratios financieros, que son indicadores que permiten comparar la situación de una empresa con la de otras empresas o con sus propios resultados históricos. El análisis de tendencias consiste en analizar la evolución de los datos de un estado financiero a lo largo del tiempo.

El análisis contable es una herramienta muy importante para los gestores de empresas, ya que les permite tomar decisiones informadas sobre la marcha de su negocio. También es una herramienta útil para los inversores, que pueden utilizarla para evaluar la rentabilidad y el riesgo de una empresa.

A continuación, se presentan algunos de los principales objetivos del análisis contable:

- Evaluar la situación económica y financiera de una empresa.

- Detectar fortalezas y debilidades de la empresa.

- Identificar oportunidades y amenazas para la empresa.

- Tomar decisiones informadas sobre la marcha del negocio.

- Evaluar la rentabilidad y el riesgo de una empresa.

El análisis contable es una disciplina compleja que requiere conocimientos de contabilidad, finanzas y análisis estadístico. Sin embargo, es una herramienta muy valiosa que puede ayudar a los gestores y a los inversores a tomar decisiones acertadas.

2. Situación patrimonial de una compañía

La situación patrimonial de una empresa se refiere a la composición de sus activos y pasivos, así como a su patrimonio neto. Esta información se puede encontrar en el balance de situación, uno de los cuatro estados financieros principales.

El balance de situación se divide en dos grandes grupos: activos y pasivos. Los activos son los bienes y derechos que posee la empresa, mientras que los pasivos son las deudas y obligaciones que tiene. El patrimonio neto es la diferencia entre los activos y los pasivos.

La situación patrimonial de una empresa es importante porque proporciona información sobre su capacidad para generar ingresos y cumplir con sus obligaciones. Una empresa con una situación patrimonial sólida tendrá más probabilidades de sobrevivir en el tiempo que una empresa con una situación patrimonial débil.

A continuación, se presentan algunos de los principales indicadores de la situación patrimonial de una empresa:

Por otro lado;

- El análisis horizontal consiste en comparar los datos de una empresa a lo largo del tiempo. Esto puede ayudar a identificar tendencias y cambios en la situación patrimonial de la empresa.

- El análisis vertical consiste en analizar la estructura de la situación patrimonial de una empresa, comparando los distintos componentes entre sí. Esto puede ayudar a identificar fortalezas y debilidades en la composición de la situación patrimonial de la empresa.

El análisis de ratios consiste en calcular ratios financieros, que son indicadores que permiten comparar la situación de una empresa con la de otras empresas o con sus propios resultados históricos. Esto puede ayudar a evaluar la solvencia, la rentabilidad y el riesgo de una empresa.

3. Análisis de porcentajes en finanzas

El análisis de porcentajes en finanzas es una técnica que consiste en expresar los datos financieros en términos de porcentajes. Esto permite comparar los datos de diferentes empresas o de una misma empresa a lo largo del tiempo.

Se utiliza para evaluar una serie de factores financieros, como la solvencia, la rentabilidad y el riesgo. Por ejemplo, una empresa con un alto porcentaje de deuda en relación con los fondos propios tendrá un mayor riesgo financiero.

Existen dos tipos principales de análisis de porcentajes en finanzas:

- Análisis horizontal: Este análisis consiste en comparar los datos de una empresa a lo largo del tiempo. Para ello, se calcula el porcentaje de variación de cada dato con respecto al año anterior.

- Análisis vertical: Este análisis consiste en comparar los datos de una empresa con un total de referencia. Para ello, se calcula el porcentaje que representa cada dato en relación con el total de referencia.

El análisis de porcentajes es una herramienta muy útil para los gestores de empresas, los inversores y otros interesados en la situación financiera de una empresa.

Aquí hay algunos ejemplos de cómo se puede utilizar el análisis de porcentajes en finanzas:

- Un gestor de empresas puede utilizar el análisis de porcentajes para identificar tendencias en los resultados financieros de la empresa.

- Un inversor puede utilizar el análisis de porcentajes para evaluar el riesgo de una inversión.

- Un banco puede utilizar el análisis de porcentajes para evaluar la capacidad de una empresa para pagar un préstamo.

Algunos ratios financieros que se utilizan en el análisis de porcentajes son los siguientes:

- Ratio de liquidez corriente: Este ratio mide la proporción de los activos circulantes en relación con los pasivos circulantes.

- Ratio de endeudamiento: Este ratio mide la proporción de los pasivos en relación con los fondos propios.

- Ratio de rentabilidad: Este ratio mide la capacidad de la empresa para generar beneficios.

- Ratio de riesgo: Este ratio mide la exposición de la empresa a pérdidas.

El análisis de porcentajes es una herramienta muy versátil que puede utilizarse para evaluar una amplia gama de factores financieros.

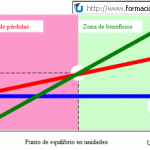

4. Análisis gráfico de masas patrimoniales

Esta técnica puede ser muy útil para identificar tendencias y cambios en la situación patrimonial de la empresa, así como para comparar la situación de una empresa con la de otras empresas o con sus propios resultados históricos.

Los gráficos más utilizados para el análisis gráfico de masas patrimoniales son los siguientes:

- Gráfico de barras: Este gráfico representa cada masa patrimonial como una barra, con el tamaño de la barra proporcional al valor de la masa patrimonial.

- Gráfico de pastel: Este gráfico representa cada masa patrimonial como una porción de un pastel, con el tamaño de la porción proporcional al valor de la masa patrimonial.

- Gráfico de líneas: Este gráfico representa el valor de cada masa patrimonial a lo largo del tiempo.

El análisis gráfico de masas patrimoniales puede utilizarse para evaluar una serie de factores, como la solvencia, la rentabilidad y el riesgo de una empresa.

Por ejemplo, una empresa con un alto porcentaje de activos circulantes en relación con los pasivos circulantes tendrá una mayor capacidad de hacer frente a sus obligaciones a corto plazo. Por otro lado, una empresa con un alto porcentaje de deuda en relación con el patrimonio neto tendrá un mayor riesgo financiero.

El análisis gráfico de masas patrimoniales es una herramienta muy útil para los gestores de empresas, ya que les permite obtener una visión rápida y sencilla de la situación patrimonial de su empresa. También es una herramienta útil para los inversores, que pueden utilizarla para evaluar la rentabilidad y el riesgo de una empresa.

5. Fondo de maniobra

El fondo de maniobra, también conocido como capital de trabajo, capital circulante o fondo de rotación, es una medida de la capacidad que tiene una empresa para hacer frente a sus obligaciones a corto plazo. Se calcula como la diferencia entre el activo circulante y el pasivo circulante.

El activo circulante es el conjunto de activos que se espera liquidar o consumir en un período de tiempo relativamente corto, normalmente un año. Incluye activos como efectivo, cuentas por cobrar, inventario y valores negociables.

El pasivo circulante es el conjunto de deudas que se vencen en un período de tiempo relativamente corto, normalmente un año. Incluye pasivos como cuentas por pagar, deuda a corto plazo y pasivos acumulados.

Un fondo de maniobra positivo indica que la empresa tiene suficientes activos circulantes para cubrir sus pasivos circulantes. Esto significa que la empresa tiene una buena capacidad de liquidez y que es poco probable que tenga problemas para cumplir con sus obligaciones a corto plazo.

Por el contrario, un fondo de maniobra negativo indica que la empresa tiene más pasivos circulantes que activos circulantes. Esto significa que la empresa tiene problemas de liquidez y que puede tener dificultades para cumplir con sus obligaciones a corto plazo.

El fondo de maniobra es un indicador importante de la solvencia de una empresa. Las empresas con un fondo de maniobra positivo suelen considerarse más solventes que las empresas con un fondo de maniobra negativo.

El fondo de maniobra también puede utilizarse para evaluar la eficiencia de una empresa. Las empresas con una alta rotación de activos circulantes suelen tener un fondo de maniobra más pequeño que las empresas con una baja rotación de activos circulantes. Esto se debe a que las empresas con una alta rotación de activos circulantes son capaces de convertir sus activos circulantes en efectivo más rápidamente.

El fondo de maniobra puede ser un indicador útil para los gestores de empresas, los inversores y otros interesados en la situación financiera de una empresa.

6. Endeudamiento y fondos propios

El endeudamiento y los fondos propios son dos conceptos financieros importantes que se utilizan para evaluar la situación financiera de una empresa.

Los fondos propios son los recursos que pertenecen a los propietarios de la empresa. Se calculan como la diferencia entre los activos y los pasivos. Los fondos propios pueden aumentar por aportaciones de los propietarios, por beneficios no distribuidos o por otras operaciones.

La relación entre el endeudamiento y los fondos propios es un indicador importante de la estructura financiera de una empresa. Una empresa con un alto nivel de endeudamiento se considera más arriesgada que una empresa con un bajo nivel de endeudamiento. Esto se debe a que una empresa con un alto nivel de endeudamiento tiene que hacer frente a mayores pagos de intereses y amortizaciones.

Algunos ratios financieros que se utilizan para evaluar el endeudamiento y los fondos propios son los siguientes:

- Ratio de endeudamiento: Este ratio mide la proporción de los pasivos en relación con los fondos propios. Un ratio de endeudamiento alto indica que la empresa tiene un alto nivel de deuda.

- Ratio de cobertura de intereses: Este ratio mide la capacidad de la empresa para hacer frente a los pagos de intereses. Un ratio de cobertura de intereses alto indica que la empresa tiene una buena capacidad para hacer frente a los pagos de intereses.

- Ratio de apalancamiento: Este ratio mide la capacidad de la empresa para generar beneficios a partir de su deuda. Un ratio de apalancamiento alto indica que la empresa puede generar mayores beneficios a partir de su deuda.

La relación entre el endeudamiento y los fondos propios es un factor importante que los gestores de empresas, los inversores y otros interesados en la situación financiera de una empresa deben tener en cuenta.

7. Situación financiera a corto plazo

La situación financiera a corto plazo de una empresa se refiere a su capacidad para generar efectivo y cumplir con sus obligaciones a corto plazo. Las obligaciones a corto plazo son aquellas que vencen en un plazo de un año.

La situación financiera a corto plazo es importante para los gestores de empresas, los inversores y otros interesados en la situación financiera de una empresa. Los gestores de empresas necesitan asegurarse de que la empresa tiene suficiente liquidez para hacer frente a sus obligaciones a corto plazo. Los inversores necesitan asegurarse de que la empresa es solvente y que tiene una buena capacidad para generar efectivo.

Hay una serie de factores que pueden afectar a la situación financiera a corto plazo de una empresa, como el nivel de ventas, los costes, la estructura de capital y el entorno económico.

Algunos indicadores de la situación financiera a corto plazo son los siguientes:

- Fondo de maniobra: El fondo de maniobra es una medida de la capacidad de la empresa para hacer frente a sus obligaciones a corto plazo. Un fondo de maniobra positivo indica que la empresa tiene suficientes activos circulantes para cubrir sus pasivos circulantes.

- Ratio de liquidez corriente: Este ratio mide la proporción de los activos circulantes en relación con los pasivos circulantes. Un ratio de liquidez corriente alto indica que la empresa tiene una buena capacidad para hacer frente a sus obligaciones a corto plazo.

- Ratio de rotación de inventario: Este ratio mide la rapidez con la que la empresa vende su inventario. Un ratio de rotación de inventario alto indica que la empresa puede convertir su inventario en efectivo más rápidamente.

Los gestores de empresas y los inversores pueden utilizar estos indicadores para evaluar la situación financiera a corto plazo de una empresa.

Aquí hay algunos ejemplos de cómo se puede utilizar la situación financiera a corto plazo:

- Un gestor de empresas puede utilizar la situación financiera a corto plazo para tomar decisiones sobre la financiación de la empresa.

- Un inversor puede utilizar la situación financiera a corto plazo para evaluar el riesgo de una inversión.

- Un banco puede utilizar la situación financiera a corto plazo para evaluar la capacidad de una empresa para pagar un préstamo.

8. Ratios a corto plazo

9. Generación de recursos

10 Ejemplos: Análisis contable

Memoria que analiza parámetros de las cuentas de resultados y ratios:

Volver al índice del tutorial de contabilidad …